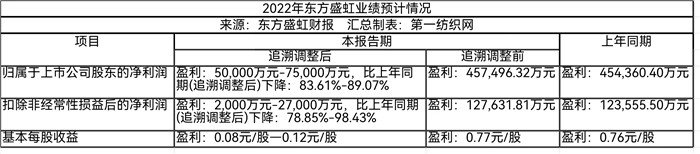

疫情之下供需双承压,本土纺织化纤巨头2022年的成绩单“难容乐观”。江苏东方盛虹股份有限公司(以下简称“东方盛虹”)日前发布2022年度业绩预告,公司预计报告期内归属于上市公司股东的净利润为5亿元-7.5亿元,比上年同期(追溯调整后)下降83.61%-89.07%。

对于业绩变动的主要原因,东方盛虹解释称,报告期内,受俄乌冲突、疫情以及欧美等国家高通胀等众多因素叠加影响,国际原油,煤炭等原材料成本上升,导致下游需求疲软,产品价格较弱,价差收窄。

业内人士此前表示,2022年前三季度以来,纺织化纤行业经历了地缘政治带来的原油价格大幅波动、全国疫情多发的扰动、极端高温天气引发的限电影响等多重不利因素打击,成本端及需求端均承受较大压力。信达证券也认为,疫情压制终端需求,长丝行业步入至暗时期。观察来看,2022年一季度,在俄乌冲突的持续影响下,国际原油市场行情快速上行,涤纶长丝成本端大幅向上抬升,产品盈利能力承压下行;进入二季度,受疫情的进一步影响,终端消费持续萎缩,长丝累库现象凸显,下游纺织服装终端消费受到大幅度的冲击,行业进入低谷期;三季度起,随着油价单边的下行,成本端支撑弱化,同时,受到高温限电的影响,下游织机开工负荷提升乏力,叠加遭受疫情影响下“旺季不旺”特征进一步凸显,长丝需求萎靡,行业进入至暗时刻;步入四季度后,全国多地疫情反复,终端需求仍无明显改善的迹象,长丝企业在持续累库压力下,减产意愿强烈,行业开工率持续下调。

从需求端看,在经历前三季度的需求低迷后,下半年后,纺织服装消费需求获得进一步的恢复,2022年9-10月,国内规模以上服装服饰零售额分别达到1071.70亿元和1154.80亿元,环比分别增加11.23%、7.75%,长丝国内需求迎来修复。

而在纺织服装出口方面,受全球经济衰退影响,纺织服装需求端持续萎缩,2022年7月以来,我国纺织服装出口金额整体下滑,据海关统计数据显示,2022年11月份,我国纺织服装出口额达808.59亿元,较7月份下降127.43亿元,降幅高达13.61%。从行业景气度来看,不考虑2020年疫情爆发初期的极端情况,至2022年9月,化纤制造业、纺织服装业等景气度指数已下跌至近十年来的历史低点。

不过,进入12月后,国内多地逐渐优化防控措施,主要体现在常态化核酸措施优化、公共场所核酸检测查验措施优化等,在防控措施逐步优化后,涤纶长丝去库趋势逐步开启,产品价格有所抬升。随着疫情防控措施优化后,居民出行及消费需求有望逐步释放,国内长丝需求或将迎来底部反转机会。

长期来看,在减存量、控新量的行业政策指导下,叠加双碳目标的逐步落实,聚酯化纤行业总体产能放量受限。结合近两年中央和地方发布的相关政策,可以发现未来化纤(聚酯)产业的发展朝着绿色化、差异化、功能化等方向转型升级,在转型升级、炼化一体化的政策要求下,聚酯行业将加速淘汰落后中小产能。浙江省也提出要“严控新上石化、化工、化纤等高耗能项目”,2022年浙江省虽暂缓了化纤等行业产能置换政策的实施,但限制行业总产能、严控新上产能的政策基调未发生变化。信达证券方面判断,化纤行业投资周期性将削弱。

根据历史数据,化纤行业投资完成情况与产能投放情况具备较强的正相关性。2012年以前,化纤行业投资的周期性较强,当行业的利润率出现明显改善,就会引发新一轮的投资扩产潮,而产能的集中投放又会引发产能过剩,从而导致行业利润率快速下滑,进而抑制企业的投资意愿,直到下一轮周期的来临。化纤行业在2004年初、2005年初、2007年初和2011年初分别经历了四轮扩张周期,特别是2007年和2011年迎来了大规模新增产能释放。2012年后,化纤行业产能格局趋于稳定,投资的周期属性逐步减弱。2015年后,化纤新增产能逐年下降,预计后续随着双碳政策继续强化对行业的扩产约束,化纤行业产能增长有限。

公开资料显示,东方盛虹主营业务包括炼油、石化、民用涤纶长丝、新能源新材料等产业领域,在连云港、苏州、宿迁拥有三大产业基地。公司的发展经历了几个关键阶段,盛虹于2018年8月完成了重组上市,成为世界500强企业盛虹控股集团有限公司的核心上市子公司。

盛虹集团逐步将大型石油炼化项目、PTA业务、精细化工业务注入上市公司。2021年,斯尔邦石化注入上市公司,公司形成“芳烃、烯烃”双链并驱。2022年5月,盛虹1600万吨炼化一体化项目投产,标志着公司“原油炼化-PX/乙二醇-PTA-聚酯-化纤”产业链的形成。

截止2022年9月,东方盛虹的主要产能包括:PTA390万吨(连云港虹港石化),化纤260万吨(宿迁国望高科,包括30万吨再生纤维),1600万吨炼油、280万吨PX、110万吨乙烯(连云港盛虹石化)70万吨PDH、30万吨EVA、78万吨丙烯腈、17万吨/年MMA、20万吨/年EO(连云港斯尔邦)。

东方盛虹的产业链至下而上延伸、产品链至上而下拓展,以下游聚酯化纤(国望高科)为起点,到中游PTA(虹港石化)再向上游石化、炼化(盛虹炼化)。通过对斯尔邦的并购,公司扩展EVA、丙烯腈、EO、MMA等高附加值烯烃产品,待丙烷二期项目、虹科新材料、虹威POSM及多元醇项目EVA扩产等新项目落地后,公司“炼化+聚酯+新能源、新材料”的产业矩阵将进一步得到完善。

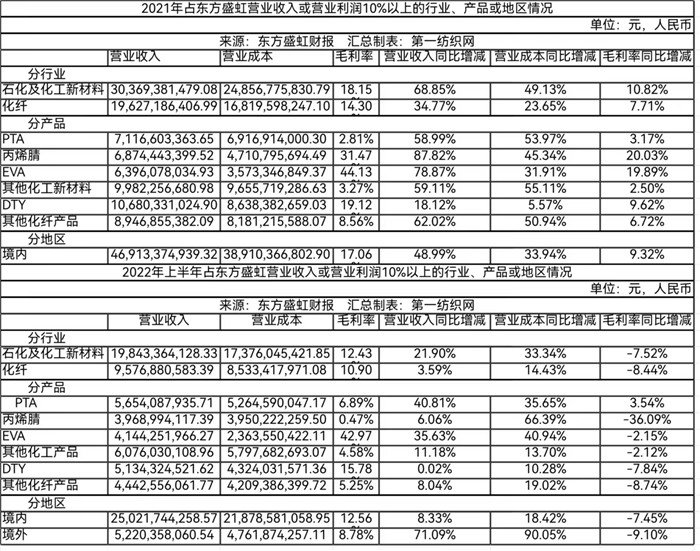

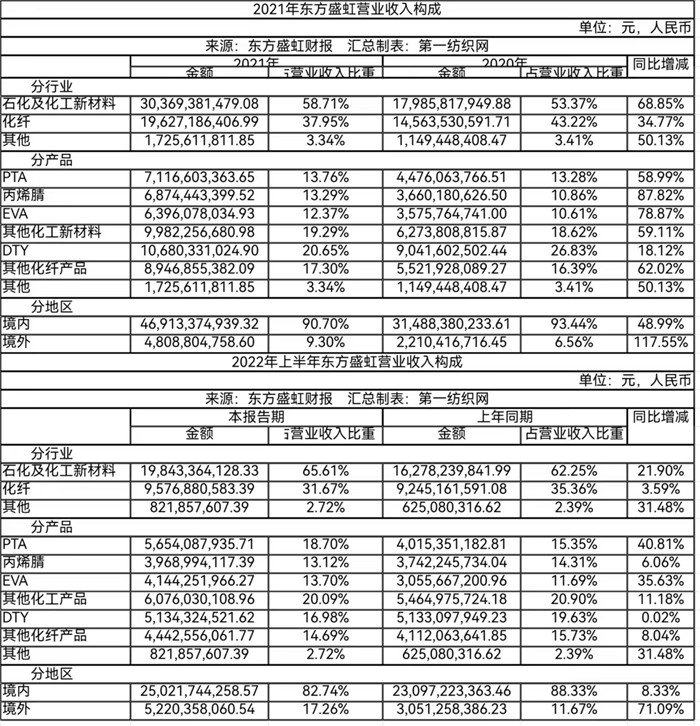

财报显示,近年来,盛虹的营收规模和盈利水平实现了三段式的飞跃。2018年公司借壳上市之初,营收来源主要是国望高科的民用涤纶长丝业务,当年营收为184亿元。2019年,公司进行产业链纵向整合,配套PTA业务使得公司盈利能力有效提升,全年营收提升至249亿元,归母净利大增至16亿元。2021年,斯尔邦的并表使得公司的营收和利润上迈上新台阶,斯尔邦全年归母净利达到37.4亿,对盛虹的利润贡献达到82%。

2021年,盛虹的营收结构与盈利结构较之前发生了较大变化,丙烯腈和EVA的收入占比分别达到13.3%、12.4%,对毛利润的贡献则达到25%和32.6%。DTY和PTA营收占比较大,但相对毛利率水平较低。公司在新材料方面重点布局EVA、POE等产品:打造百万吨级EVA产能,在现有30万吨产能的基础上,规划新增75万吨产能,包括3套20万吨管式法,10万吨釜式法,另外5万吨釜式装置将研发其他高性能共聚物,公司预计新产能2024年四季度陆续投产,2025年年内完成新增产能全部投放。

POE方面:2022年9月27日,斯尔邦投资建设的800吨/年POE(聚烯烃弹性体)中试装置成功实现了POE催化剂及全套生产技术完全自主化,项目一次性开车成功,顺利打通全流程,产出合格产品,连续稳定运行。斯尔邦成为国内唯一同时具备光伏级EVA(乙烯-醋酸乙烯共聚物)和POE(聚烯烃弹性体)两种主流光伏膜材料自主生产技术的企业,POE产能规划30万吨/年。

2022年12月28日,东方盛虹炼化项目炼油、芳烃、乙烯及下游化工品装置等已全面投料试车,打通全流程,已实现稳定运行并生产出相应合格产品。炼化项目采用世界领先的绿色生产工艺技术,拥有中国单套规模最大的1600万吨常减压联合装置、全球规模最大的280万吨/年两段重浆化结晶法工艺对二甲苯装置、国内规模最大的400万吨/年蜡油加氢裂化、3*310万吨/年连续重整等大型炼化装置。炼化项目的全面投产,将为公司下游新能源新材料、高性能化学品生产提供规模化、低成本、丰富的原材料,进一步巩固公司的竞争优势,助力公司向新能源新材料深入布局,加速公司持续构建并形成“1”个核心平台加上“N”个新能源、新材料、电子化学、生物技术等多元化产业链条的“1+N”新格局,加快建成具有“强大基础原材料保障能力,世界一流的新能源新材料攻关能力和供应能力的高新技术产业集群。此外,公司2万吨/年超高分子量聚乙烯(UHMWPE)项目顺利投产,标志着公司新能源新材料布局稳步推进,未来成长可期。

截至第一纺织网今天晚间发稿前,东方盛虹收报15.73元/股,跌幅0.13%,市值1039.94亿元。(第一纺织网 martin)